荣格工业资源APP

了解工业圈,从荣格工业资源APP开始。

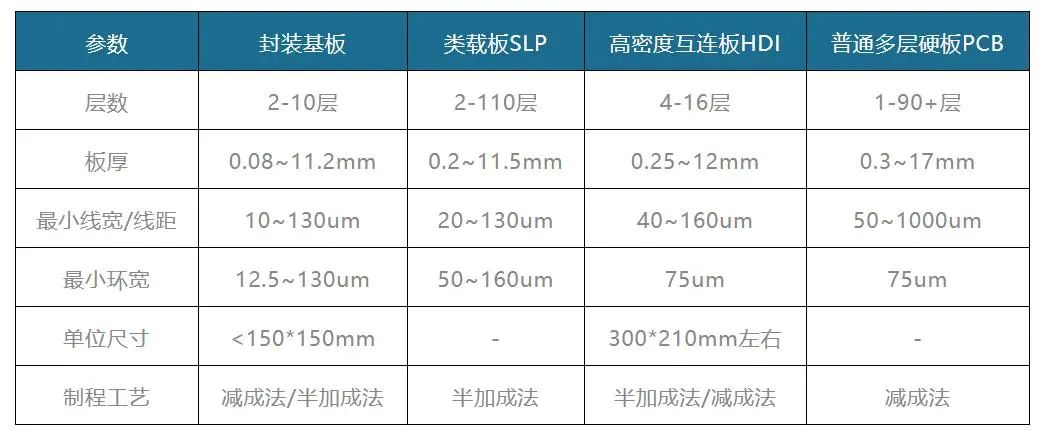

封装基板是芯片封装环节不可或缺的一部分,与普通PCB产品相比,封装基板尺寸较小、精密度较高,能达到主流芯片的严苛要求。

线宽/线距50μm/50μm属于PCB高端产品,而封装基板制造领域,线宽/线距在30μm/30μm以内属于常规产品。

图1 封装基板产品的技术指标有别于其他类型PCB

资料来源:中国封装基板行业发展趋势研究与未来前景分析报告(2023-2030年)

另外,封装基板在线路精细、孔距大小和信号干扰等方面要求也非常高,不仅使得封装基板层间对位技术、电镀能力、钻孔技术,精细线路工艺制造技术难度成倍增加,同时也大大提高了其项目成本。

以钻孔机为例:机械钻孔机常规加工孔径大于150μm,一般可以满足单双层板、多层板、HDI的要求,但IC封装基板则需要加工100μm及以下孔径,因而需要购置超高转速机械钻孔机加以应对,常规机械钻孔机价格在数十万元水平,而超高转速机械钻孔机售价则在百万元以上;

而类载板、IC封装载板孔孔径更小、密度更大,常规产品在60μm左右,但随着功能的增加,孔径将持续微缩,孔径最小达20μm,常规的CO2激光、UV激光钻孔设备将更换为超快激光钻孔机,超快激光钻孔机对比CO2激光、UV激光钻机,设备售价也有明显提升。

图2 不同钻孔设备的能力特性

资料来源:中国封装基板行业发展趋势研究与未来前景分析报告(2023-2030年)

自2021年末以来,虽然上游晶圆代工厂产能依旧满载,汽车芯片、工控芯片等市场需求仍较为稳健,但消费类通用芯片产品市场需求逐渐放缓,半导体封测市场景气度持续走低,订单不足的情况逐渐向封装基板市场传导,叠加新产能持续开出,封装基板市场整体陷入供过于求的状态。原计划大幅扩产的各大封装基板厂商,不得不面对来自市场库存积压和需求疲软的双重压力,在产能利用率持续下滑的情况下,包括奥特斯、Ibiden、深南电路、兴森科技、欣兴、南电、景硕在内的封装基板厂商纷纷下调公司产能利用率,业绩表现均不佳。

即使是短期市场需求不佳,封装基板行业的高成长性仍吸引着众多厂商入局。尤其是AI聊天机器人ChatGPT的爆火,开启了新一轮人工智能浪潮,带动高性能芯片以及先进封装的加速增长,对下游封装基板的国产替代需求强烈,IC载板市场空间被打开。2023年以来,国内封装基板项目屡屡传出好消息。

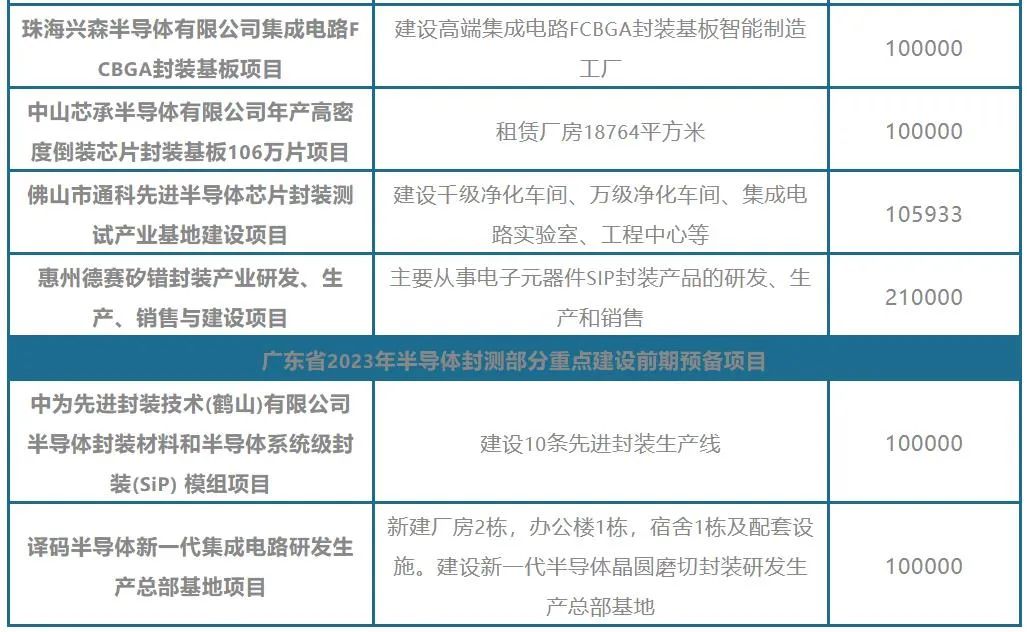

比如在今年一季度公布的广东省2023年重点建设项目计划中,半导体产业相关的项目超50个,其中与封装测试相关的项目约15个,投资总额超300亿。

图3 广东省2023年半导体封测部分重点建设项目

另外,根据全球各大封装基板厂商此前披露的扩产计划显示,2022年是新建项目投产的高峰期,扩产产能将逐步开出,预计整个产能释放高峰期将持续至2025年。

在此背景下,虽然我国封装基板行业起步较晚,但受益于本土巨大的市场空间、产业配套和成本优势,叠加近年来全球半导体封测产业逐渐向中国大陆转移,有望直接拉动封装需求。

先进封装带动高端基板需求,国产化亟待突破

1、先进封装带动高端基板需求,2027年有望达43.87亿美元

后摩尔时代,随着制程工艺推进,成本经济效益逐步降低,芯片性能迭代过渡至封装环节。根据IBS数据,随着制程工艺推进,单位数量晶体管成本下降幅度急剧降低,从16nm到10nm,每10亿颗晶体管成本降低23.5%,而从5nm到3nm成本仅下降4%。

为进一步推进经济效应,以FC倒装封装、2.5D/3D封装及Chiplet等创新工艺为主导先进封装接力摩尔定律,有望持续带动高端封装基板技术演进及产能需求。与此同时,随着5G建设及应用的逐步推进,数据中心、智能驾驶、AI、高性能计算等领域需求热度持续高涨,其所需的高性能计算机领域芯片需求上涨,有望带动封装基板市场需求,不排除出现先进封装产能紧张、海外大厂订单外溢的状况,对具备先进封装技术与产能储备的国内厂商而言亦是发展良机。

根据Prismark数据,2022年全球IC封装基板行业整体规模达174.15亿美元、同比增长20.90%,2027年规模有望达222.86亿美元;2022年中国市场IC封装基板行业(含外资厂商在国内工厂)整体规模为34.98亿美元、同比增长33.40%,2027年有望达43.87亿美元。

2、国外企业垄断高端封装基板市场,国产替代正加速进行

目前高端封装基板市场被国外公司所垄断,德国汉高、富乐、陶氏化学、日东电工、日本琳得科、日本信越、日立化成等厂商占据高端封装基板市场主流,具备丰富的核心产品技术以及先发优势。同时,就基板材料、相关设备的供应链而言,也几乎是日本企业独占优势。

此外,日系供应商的数量可谓数不胜数,如味之素为基板提供作为核心要素的积层(Build Up)绝缘膜(ABF),昭和Materials的热膨胀率低的Core材料占有绝对优势,牛尾电机提供曝光设备,维亚美科机械(Via Mechanics)提供形成导孔(Via)的设备。

相较而言,国内产业起步较晚,核心技术水平相对落后,虽然目前我国的封装材料产量已跃居世界前列,但主要以生产通用型和中低档的封装材料为主,高附加值的封装材料品种的产量比例还是很低,且品种单一,与国外同类产品相比,在质量上还有较大的差距,国产化亟待突破。

其中,深南电路FCBGA封装基板已具备中阶产品样品制造能力,高阶产品技术研发按期顺利推进;兴森科技珠海FCBGA封装基板项目完成产线建设并试产成功,2023年将全力开拓市场、导入量产客户;广州FCBGA封装基板项目预计2023年第四季度完成产线建设,开始试产,预计未来封装基板国产化空间依旧广阔。

目前我国封装基板行业仍处于发展初期,伴随着国内半导体产业日渐成熟,为内资封装基板厂商发展提供优质的配套环境,未来有望充分受益半导体国产化大趋势。