荣格工业资源APP

了解工业圈,从荣格工业资源APP开始。

美东时间8月2日,高通公布了当前季度不温不热的销售预测,表明智能手机需求依然疲软。高通表示,该公司正在采取措施减少开支,已经开始裁员了。上个季度,高通记录了2.85亿美元的重组费用,其中大部分来自遣散费,并预计将进行更多的裁员。

据彭博社8月2日报道,高通在一份声明中表示,第四财季的销售额将达到81亿至89亿美元。这一区间的中间点远低于分析师平均预估的87.9亿美元。

这一前景再次引发了人们对智能手机行业多年来最严重衰退的担忧。高通及其芯片制造同行发现,来自手机制造商的订单急剧下降,这些制造商的库存突然超过了需求。高通高管在电话会议上表示,手机和其他电子产品零部件支出的削减将持续到今年年底。

高通称,总体而言,与2022年相比,今年的手机出货量将至少以较高的个位数百分比下降,这表明前景略有黯淡。由于仍难以预测持续复苏的时间,且客户对采购仍持谨慎态度,我们继续假设库存减少的动态将是今年年底前的一个因素。

高通CEO Cristiano Amon在电话会议上表示,“我们对市场持保守看法,并将积极采取额外的成本措施,以确保高通处于有利地位,在不确定的环境中为股东创造最大价值。”

该报道指出,一个关键问题是,全球最大的手机市场中国的需求尚未恢复到预期水平,中国为高通提供了超过60%的销售额。Amon正在努力使他的公司减少对不可靠的智能手机市场的依赖,高通增加了用于汽车、网络、计算和可穿戴设备的芯片销售,但其收入的一半以上仍来自手机行业。

Amon证实,高通的调制解调器将在今年晚些时候推出的新版本iPhone中使用,但他拒绝评论高通是否会在未来的机型中继续提供这一关键部件。

以下为高通当季的财务数据及高管对话内容:

Q:手机、IOT、汽车未来的展望?CY4Q的前景如何?

A:公司预期CY4Q将出现环比增长,QTL业务将随市场增长而增长。

QCT业务,手机方面,某个仅采购调制解调器的客户将发布新手机;IOT和汽车方面,过去几年CY3Q到CY4Q会出现环比下降,今年预计会出现同样的季节性特点。

公司CY3Q、CY4Q的指引中假设对华为没有任何实质性收入,公司只有向华为交付4G产品的许可证,没有5G的。

Q:考虑到手机复苏周期因素,今年CY4Q手机的季节性会有什么特点吗?

A:随着智能手机增长,CTL也会随之增长,今年也会有类似的增益,调制解调器同理,使用历史趋势对未来建模是针对这两个因素的合理方法。

Q:公司是否将通过折扣调整库存?未来是否有库存减记风险?

A:公司库存零件具有较长的生命周期,且有相应的需求,公司对库存价值的评估反映在财报中

Q:公司2024年能否在安卓市场获得更多份额?

A:市场正在从4G向5G逐步迁移。举例来说,小米正在印度市场推行定价为135美元的手机,现在有很多市场正在部署5G,公司也没有供给短缺的限制,因此管理层对在这个价格带推动4G向5G迁移的机会感到乐观。

Q:IOT部门中,哪个业务更具潜力?

A:IOT方面。公司看到的市场动向和同行观点一致,逆风从消费类IoT蔓延至其他板块,特别是中国市场,但公司对CY2Q的表现感到满意,目前难以预测复苏时间和库存调整时间,可能是今年年底。

PC方面,公司对使用定制CPU开发的新产品持乐观态度,XR正在处于起步阶段,新参与者的加入有助于刺激生态系统发展。

网络方面,WiFi 7获得设计胜利,会在未来的新周期有所表现。

Q:与收入相比,毛利率表现良好,其中的原因是什么?成本方面有什么看法?

A:主要由产品组合推动,预计下季度利润率与本季度持平。

Q:AI对长期的出货量、单价有什么影响?

A:公司对边缘设备的机会保有信心,与云端不同,边缘设备的AI将是实时、永远在线、可靠、个性化的,这是用于公司所有终端市场的产品。

公司将在骁龙技术峰会上公布一系列具有AI功能的产品,可用于手机、PC、汽车和物联网,货币化路径:一方面,与合作伙伴共同开发AI应用,这有助于扩大手机市场规模,并在5G、6G的周期间建立另一个升级周期,有助于产品组合和ASP的增加;另一方面,为了实现AI功能,设备需要有新的计算平台,这是公司NPU的定位,尽管很难预测其落地时间,但它对产品组合和ASP也有影响。

Q:安卓市场有什么季节性?

A:公司通常在CY1Q发布新芯片,这通常会是一年中最强劲的季度,预计未来保持这个季节性。

公司23年在安卓市场的份额较22年有所提升,公司处于有利地位。

Q:考虑到宏观不确定性,公司FY24H1将如何管理成本?是否有量化指标?

A:目前还没有量化指标。公司预计将进一步削减成本,在保留战略投资(如:AI)、多元化的条件下削减部分领域的资源投入。

Q:公司产品组合的平均表现有什么变化?随着5G成熟,平均价格是否会下行?

A:这已经发生了,公司在低价位带的份额有所扩大。

同时,公司关注到各个层级对芯片的功能多样性需求不断增加,包括AI应用,这将成为ASP提升的机会。

Q:中国市场的复苏不及预期,公司预计要多久才能正常化?公司有什么规划?

A:除中国市场外,其他新兴市场也比较疲软,发达市场受到的冲击比较小,这个问题是全面的,而非仅仅发生于中国市场。

但在新技术周期的推动下,设备换代的情况稳定,其中还有机会,需求将会出现一定程度的正常化。

Q:一些手机业者表示本季度业务环比改善,并对下季度持积极预期,公司的预期为何与其他同行不一致?

A:过去几个月安卓市场份额没有发生重大变化,23年相对于22年而言,公司的份额实际上是增长的,对本季度、下季度的预期差异主要原因是各家手机商的季节性有所不同。

苹果方面,预计Q4的季节性会减弱,但该客户今年早期购买了额外的芯片组。

公司的指引只代表对产品周期的判断和预期,并不代表份额的问题。

Q:公司与苹果的业务关系有什么新变化吗?

A:公司仍有参与今年的新机型,对2024年的计划没有更新。

Q:汽车市场的增速不及预期,原因是什么?IOT仍然在下降,有什么趋势变化?手机方面在单季度内的走势如何?

A:手机方面符合预期;汽车低于预期,但下季度有低双位数的增长,因此可以理解为季度之间的业务时间调整,IOT和之前电话会给出的预测一致,主要受宏观市场影响,库存也已经反映在报表中。

Q:公司能否就季节性做更多说明?

A:QTL随设备组合和市场增长而增长,手机主要是苹果将推出旗舰设备,这两个因素是CY4Q的驱动力。

Q:渠道逆风有什么变化?公司原本预计CY2Q能够看到逆风消失,但现在看上去还有些问题,能否提供量化的指引?手机sell-in是否仍高于sell-through?

A:不利因素高于本财年年初的展望,但公司对份额和整体市场规模的看法没有根本性的改变,公司没有对总影响的最新估计。

Q:今年手机TAM中有多少是二手市场?新手机市场规模是否下滑?

A:翻新手机市场在过去几年有所增长,但公司所有指引都是针对新手机市场。

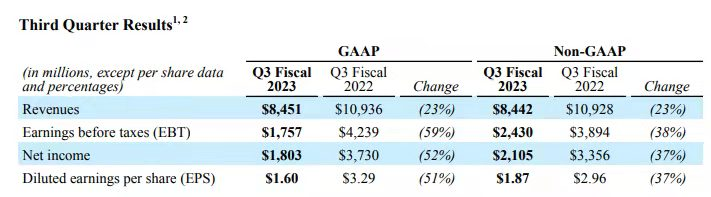

FY3Q23 (截至2023年6月23日) 要点总结:

1、经营情况

·随着AI应用延伸至边缘场景,AI设备拥有潜力;

·公司与微软合作,实现设备上的AIGC应用;

·Llama2将可以运行于基于骁龙的平台;

·Meta Quest3将搭载最新的骁龙XR平台芯片;

·公司10月份技术峰会将介绍用于AI设备的新计算平台NPU;

·下一代PC平台升级AI引擎,并继承定制的OryonCPU,预计于10月份峰会发布;

·与艾睿电子 (Arrow Electronics)宣布合作,通过成立Edge Labs加速边缘AI落地;

·WiFi 7获得设计胜利:

2、财务状况:

·GAAP收入84.51亿美元(YoY-23%,QoQ-8.9%),指引区间81-89亿美元;

·Non-GAAP收入84.42亿美元 (YoY-23%,QoQ-8.9%),市场一致预期为85.07亿美元;

·GAAP净利润18.03亿美元(YoY-52%,QoQ+5.8%);

·Non-GAAP净利润21.05亿美元(YoY-37%,QoQ-13.0%);

·GAAP EPS (稀释)为1.6美元(YoY-51%,QoQ+5.3%),指引区间为1.24~1.44美元,市场一致预期为1.32美元;

·Non-GAAP EPS (稀释)为1.87美元(YoY-37%,QoQ-13.0%),指引区间为1.70~1.90美元,市场一致预期为1.81美元。

3、收入——按性质

·设备和服务 (Equipment and services) : 收入71.08亿美元(YoY-23.3%,QoQ-9.4%);

·授权 (Licensing): 收入13.43亿美元(YoY-19.6%,QoQ-6.0%)。

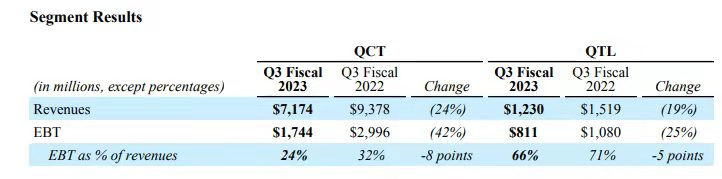

4、收入——按终端应用领域

·QCT业务(Qualcomm CDMA Technologies):收入71.74亿美元(YoY-24%,QoQ-9.7%),指引区间为69-75亿美元,EBIT率为24% (YoY-8pcts,QoQ-3pcts) ;

手机:收入52.55亿美元(YoY-25%,QoQ-13.9%);

汽车:收入4.34亿美元(YoY+13%,QoQ-2.9%);

IOT:收入14.85亿美元(YoY-24%,QoQ+6.8%);

·QTL业务 (Qualcomm Technology Licensing) : 收入12.30亿美元(YoY-19%,QoQ-4.7%),指引区间为11.5-13.5亿美元,EBIT率为66% (YoY-5pcts,QoQ-2pcts)。

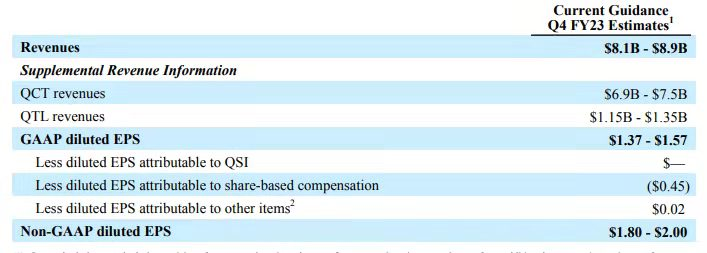

FY4Q23业绩指引:

1、4Q23:GAAP收入区间81-89亿美元(中值YoY-25.4%,QoQ+0.6%),Non-GAAP收入一致预期为87.4亿美元

2、4Q23:

QCT业务: 收入69-75亿美元,EBIT率24%-26%,预计季节性表现温和,安卓手机环比持平,IOT环比下降中个位数,汽车环比低双位数增长;

QTL业务: 收入11.5-13.5亿美元,EBIT率64%-68%;

·GAAP EPS (稀释) 区间1.37~1.57美元,一致预期为1.50美元;

·Non-GAAP EPS(稀释) 区间1.80~2.00美元,一致预期为1.93美元;

·公司将继续推动成本管理行动至FY2024H1。